Küresel hareketlilik! TL dolar karşısında neden değer kaybetti?

Habertürk Yazarı Abdurrahman Yıldırım’ın yazısı şu şekilde; Dolar ribaundunun 3 nedeni Küresel piyasaların atmosferi değişiyor. Dünya …

Habertürk Yazarı Abdurrahman Yıldırım’ın yazısı şu şekilde;

Dolar ribaundunun 3 nedeni

Küresel piyasaların atmosferi değişiyor. Dünya ekonomisinin 2020’deki yüzde 3.5 daralmadan 2021 yılında yüzde 5.5 büyümeye döneceğinin tahmin edilmesi, aşılıma ile hayatın normalleşmeye başlayacağının beklenmesi, pandemi sırasında ertelenen tüketimin harekete geçeceğinin varsayılması atmosfer değişiminin nedenleri.

-Sadece beklenti neden veya beklenti yok, ortaya çıkan enflasyon filizleri de var. Dünya emtia fiyatlarında aşılamaya paralel hızlı yükseliş eğilimi dikkati çekiyor.

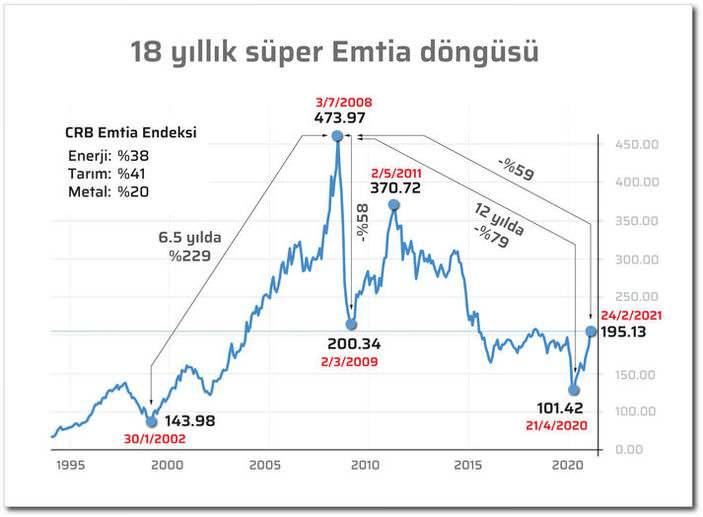

-Aşıların bulunduğunun açıklanması ABD seçimlerinin hemen sonrasında kasım ayının ikinci haftasındaydı. Ekim sonunu baz alırsak tarımdan metallere ve enerjiye kadar tüm emtia çeşitlerinin fiyatı ortalama yüzde 33 yükseldi. CRB Endeksi 30 Ekim’de 147 iken dün itibariyle 195’e çıktı.

-Nisan 2020’deki dip seviyesini baz alırsak emtiadaki yükseliş yüzde 92’yi buluyor. Ancak o dönem pandemi ve karantinanın en etkili olduğu istisnai bir dönemdi.

SÜPER EMTİA DÖNGÜSÜ

-Hem sanayi üretimi hem de tarımsal üretim emtiayla yapılıyor. Bugünün yükselen emtia fiyatı yarın üretilecek malların maliyetini oluşturuyor. Yüzde 33’lük artış gayet yüksek.

-Üstelik fiyat artışlarının devamı da geliyor. Hatta dün ele aldığımız gibi 2002-2008 döneminde yaşanan süper emtia döngüsü yeniden revaçta. Yani Nisan ayındaki dip seviyesinden bugüne kadar gerçekleşen yaklaşık yüzde 100’e yakın artan fiyatlar yıllarca yükselebilir de.

-Halen CRB Endeksi 195 düzeyinde ve küresel krizdeki dip seviyesi olan 200 puanın da gerisinde. Halbuki petrolün varil fiyatının 147 dolara çıktığı 3 Temmuz 2008’de CRB Endeksi 474 puanı görmüştü.

-Aradan 12 geçtikten sonra yeni bir döngünün başlaması için bazı koşullar var. Dünya ekonomileri yeniden normal büyümesine döner, yeşil ekonomiye ABD, AB ve Çin trilyonlarca dolar yatırım yaparsa neden olmasın. Hem ekonomik büyümeyi artırır, hem de emtiaya talebi.

YÜKSELEN TANSİYONA DÜŞEN DOLAR

-Kaldı ki ABD’nin büyümesi son çeyrekte yüzde 4.1 ve bu yıl daha artması bekleniyor. 1.9 trilyon dolarlık yardım paketi Kongre’de. Yardım çekleri bu kez daha büyükçe olacak. Aşılamanın ve normalleşmenin etkisiyle çeklerin harcamaya döneceği bekleniyor. Arkasından 1.5 trilyon dolarlık yeşil ekonomi ve alt yapı yatırımları paketleri gelecek. Hem büyümeye hem enflasyon artırmaya katkı yapacak.

-Ama bütün bunlar aynı zamanda doları zayıflatan gelişmeler de. Bu nedenle dolar endeksi yeniden 90 binin altına indi. Euro/dolar paritesi de dün 1.2242’ye kadar çıktı.

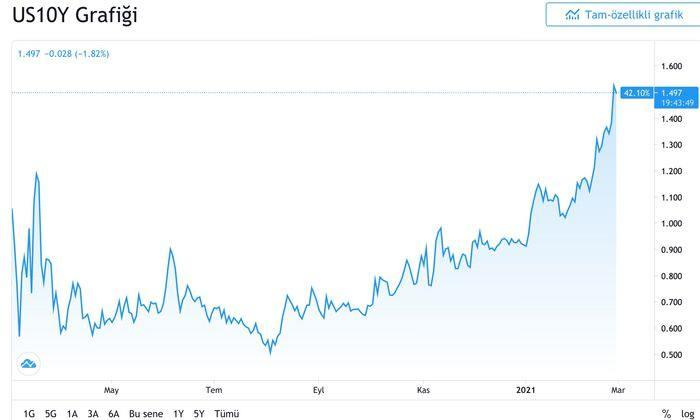

-Enflasyonist beklentilerin asıl yansıması ise ABD 10 yıllık tahvil faizlerinde kendini gösteriyor. Geçen haftayı 1.34’le kapatan 10 yıllıklar dün gün içinde 1.614’ü gördükten sonra 1.518’den bitirdi. Özellikle 1.5 sınırını geçtikten sonra kısa süreli bir panikle 10 baz puan artış yaşandı. En yüksek noktada faizlerdeki 4 günlük değişim yüzde 23’ü buldu.

-Buna bağlı olarak korku endeksi VIX dün 21 seviyesinden 31.16’ya kadar sıçradı, akşam saatlerinde kısmen yatışarak 29 düzeyinden kapandı.

-Tahvil faizi ve korku endeksinin artışı tansiyonun yükseldiğini gösteriyor. Dolar düşüşü ise tansiyon yükselmesini bir ölçüde dengeliyor.

TÜRKİYE’Yİ DE ETKİLİYOR

-Küresel piyasalardaki iklimin bozulmasının yarattığı korku ve yeni fiyatlama, Türkiye piyasalarını da etkiliyor. En çok da Türk Lirasını. Türk Lirası’ndaki son 4 günlük kayıp yüzde 5.1’i buldu. 19 Şubat Cuma gününü 6.9587’den kapatan TL, dün bir ara ABD 10 yıllıklarında olduğu gibi, panikle 7.4439’a kadar sıçradı. Ama günü sakinleşerek 7.3473’ten kapattı.

-Dolar endeksinin gerilemesine rağmen belirli para birimlerinin düşmesi dikkat çekici. Güney Afrika Randı, Meksika Pesosu, Brezilya Reali bunlar arasında ve kayıpları yüzde 3 civarında.

TL’nin kaybının yüksek olmasında üç neden gösterilebilir.

TL’DE HIZLI DEĞERLENMENİN DÜZELTMESİ

-Nedenlerden biri 19 Şubat öncesi dönemde TL’nin dolara karşı en hızlı değerlenen para birimi olmasıydı. 6 Kasım’dan başlayan değerlenme 19 Şubat’ta yüzde 22.7’yi bulmuştu. Devamında küresel faktörlerin etkisiyle gelen yüzde 5.1’lik değer kaybı ise hızlı değerlenmenin bir düzeltmesi gibi. Ya da doların 6 Kasım’da 8.58’den başlayan ve 19 Şubat’ta 6.95’e hızla inişinin ribaundudur.

-İkinci neden, finansal piyasalarda atmosferi bozan emtia fiyat artışlarının en çok etkileyeceği ekonomilerden birinin de Türkiye olmasıdır. İthalatımızın dörtte üçü emtiadan oluşuyor. Son yıllardaki faturası 160-170 milyar bandından seyrediyor. Ne yapsak yüzde 30 artan fiyatların etkisini sıfırlayamayız. Borsaya ve TL’ye gelen satışları biraz da bu açıdan değerlenmek gerekiyor.

-Türkiye tahvillerine yabancı ilgisi ise sürüyor. Çünkü faiz yüksek ve TL’nin son birkaç günlük düşüşüne kalıcı gözle bakılmıyor. Faiz yüksek kalmaya devam da edecek. Merkez Bankası’nın zorunlu karşılıkları 2 gün önce 2 puan artırmasının önemi ve anlamı da ortaya çıkıyor.

-Türkiye riskinde ise doların sıçraması gibi bir artış yok. CDS’lerin düşüş eğilimi durdu ama 300 baz puanın altındaki seyri sürüyor.

-Son günlerde döviz rezervleri üzerinden başlayan siyasi tartışmalar da, doların artışına bir neden olarak gösterilebilir.